Der Bewertungsreport ist für Sie besonders wertvoll, wenn Sie:

"Ich brauchte eine kurzfristige Online-Bewertung meines Unternehmenswerts und Unternehmer Radio hat mir mit dem Online-Rechner sehr geholfen."

Die Grundlage des Bewertungsreports sind einige wenige Informationen über Ihr Unternehmen und Ihre Verkaufsabsichten. Dabei werden Ihre Wünsche die Angabe des Verkaufszeitpunkts sowie Ihre Einschätzung über Wachstumsprognosen berücksicht.

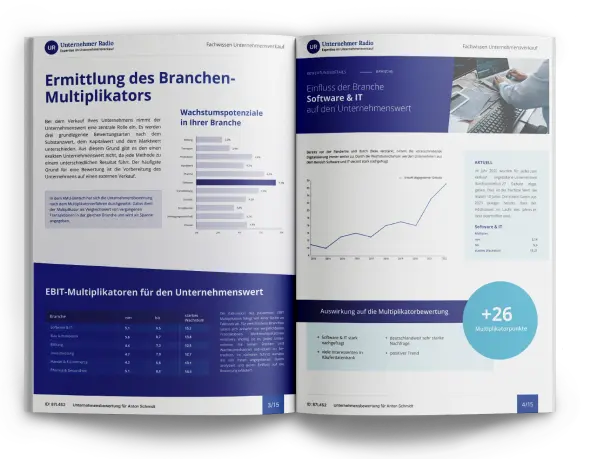

Die Multiplikatormethode ist Grundlage der Unternehmensbewertung. Mit Hilfe erfolgreich durchgeführter Transaktionen aus der selben Branche lässt sich eine präzise Ersteinschätzung Ihres Unternehmenswertes erstellen.

Unsere Experten für Unternehmensbewertung ermittelt neben einem zu erwartenden Multiplikatorbereich, eine voraussichtliche Kaufpreisregion, aktuelle Brancheninformationen, einem möglichen Investorenkreis und vielem mehr.

Ihr Report wird nach kurzer Prüfung an Ihre Wunsch-Email-Adresse versandt. Zudem steht Ihnen Ihr persönlicher Bewertungsexperte bei Fragen rund um den Bewertungsreport gern zur Verfügung

Ich wollte lediglich einen Überblick über eine Methode der Unternehmensbewertung erhalten. In dem Bewertungsreport blieben keine Fragen offen und ich habe nun ein besseres Verständnis bzgl. eines passenden Firmenwertes.

Aus erfolgreichen Transaktionen haben sich Multiplikatoren für die jeweilige Branche entwickelt.

* Basierend auf vorangegangen Transaktionen in der ausgewählten Branche

umfangreich | diskret | anonym | kostenlos | genau

"Die vorgeschlagenen Kandidaten passten hervorragend zu unserem Geschäft. Wir sind bereits in Folgegesprächen mit einem der Kandidaten."

"Die kostenlose Online-Berechnung des Wertes meiner Firma mit dem anschießenden Report lässt keine Fragen offen. Klasse Arbeit."

"Nach der Nutzung des Online Firmenwert-Rechners waren nicht nur all meine Fragen blitzschnell beantwortet, sondern ich war auch beeindruckt von der Fülle an Informationen."