Lesedauer: 6 Min.

Lesedauer: 6 Min.

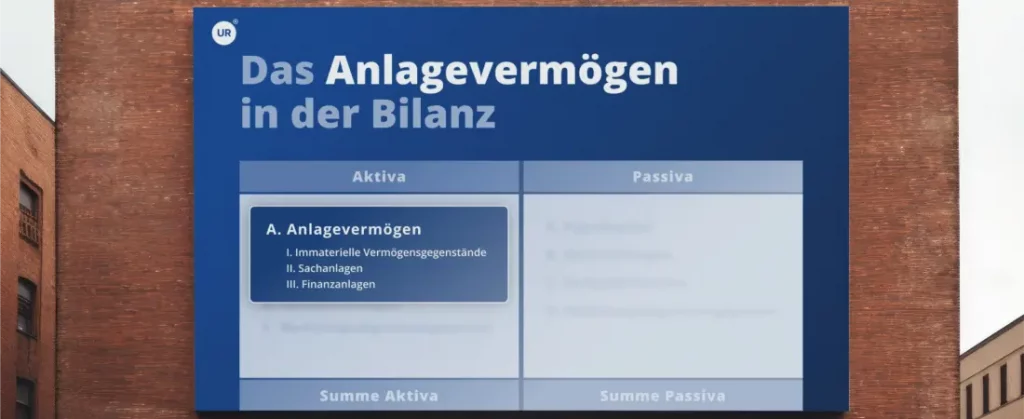

In der Unternehmensbilanz ist auf der Aktiva-Seite das Gesamtvermögen aufgeführt. Es besteht aus dem Anlagevermögen einerseits und dem Umlaufvermögen andererseits. Aus dem Verhältnis zwischen Anlage- und Umlaufvermögen resultiert die Vermögensstruktur. Sie gibt Auskunft über die wirtschaftliche Stabilität und Flexibilität eines Unternehmens.

Das Anlagevermögen verdeutlicht die Fähigkeit eines Unternehmens, die betrieblichen Ziele und Aufgaben zu erfüllen. Es umfasst sämtliche Vermögensgegenstände, die notwendig sind, um den Betrieb des Unternehmens dauerhaft aufzunehmen und zu gewährleisten. Unternehmen mit ausgeprägten Produktionsprozessen weisen in ihren Bilanzen naturgemäß hohe Anlagevermögen aus. Im Unterschied zum Anlagevermögen zählen zum Umlaufvermögen sämtliche Vermögensgegenstände eines Unternehmens, die im Laufe eines Wirtschaftsjahres zur Veräußerung, Verarbeitung oder zum Verbrauch anstehen.

Aus positiver Sicht deutet ein geringes Anlagevermögen darauf hin, dass im Unternehmen langfristig entsprechend weniger Kapital gebunden ist. Somit ist es in der Lage, flexibel auf veränderte Marktbedingungen zu reagieren. Negativ betrachtet lässt sich ein geringes Anlagevermögen auf im Bestand bereits abgeschriebene und technologisch als veraltet geltende Produktionsanlagen schließen.

Ein substanziell hohes Anlagevermögen hingegen bindet für lange Zeit entsprechend viel Kapital im Unternehmen, was sich auf die finanzielle Sicherheit und Solidität auswirkt. Auf lange Sicht ist der Bestand eines Unternehmens allerdings nur dann gewährleistet, wenn sich das Unternehmen stets liquide präsentiert. Es muss seine Verbindlichkeiten jederzeit erfüllen können.

Anlagevermögen Bilanz – Wichtig:

Je liquider die finanziellen Mittel vorhanden sind, umso wirtschaftlich gesünder und solventer wird ein Unternehmen bewertet.

Um eine höhere Kapitalbindungsquote durch eigenfinanzierte Investitionen ins Anlagevermögen zu verhindern, bieten sich statt Kaufoption, alternative Finanzierungsinstrumente wie Leasing oder Miete an. Zwar ergeben sich daraus höhere laufende Kosten, doch bleibt die Eigenkapitalbasis erhalten. Außerdem wirken sich gemietete und geleaste Anlagen bilanztechnisch neutral auf den Bestand des Anlagevermögens aus.

Wie hoch das Anlagevermögen ausfällt, wirkt sich im Rahmen einer Bilanzanalyse entscheidend auf wichtige Bilanzkennzahlen eines Unternehmens aus. Damit ein hohes Anlagevermögen in der Unternehmensbilanz nicht zum Nachteil für die weitere betriebliche Entwicklung gerät, sollten parallel dazu wichtige Bilanzkennzahlen wie etwa die Liquidität und die Eigenkapitalquote stets im Auge behalten werden. Alle diese Faktoren stehen bei einer Bilanzanalyse im Idealfall in einem adäquaten, möglichst ausgewogenen Verhältnis zueinander.

Die Bewertung des Anlagevermögens

Bei der Bewertung des Anlagevermögens gilt es einige Punkte zu beachten.

- Vermögensstruktur

- Anlagenintensität

- Anlagendeckungsgrad

- Umschlaghäufigkeit des Anlagevermögens

- Investitionsquote

- Goldene Bilanzregel

In den nachfolgenden Artikeln finden Sie umfangreiche Informationen zum Anlagevermögen im Allgemeinen:

Woraus besteht das Anlagevermögen?

Das Anlagevermögen wird folgendermaßen unterteilt:

- Sachanlagen (Maschinen, Grundstücke, Gebäude, Betriebs- und Geschäftsausstattung)

- Immaterielle Vermögensgegenstände (Patente)

- Finanzanlagen (Wertpapiere, Aktien, Beteiligungen)

Das Anlagevermögen berechnen

Das Anlagevermögen wird gemäß § 6 Einkommensteuergesetz (EStG) wertmäßig erfasst. Im Rahmen der bilanziellen Bewertung wird zwischen abnutzbarem und nicht abnutzbarem Anlagevermögen unterschieden. Der aktuelle Wert von abnutzbarem Anlagevermögen errechnet sich aus den Anschaffungskosten abzüglich der während der betrieblichen Nutzungsdauer vorgenommenen steuerlichen Abschreibungen (AfA). Jeder Unternehmer ist dazu verpflichtet, jährlich eine Abschreibung der abnutzbaren betrieblichen Vermögenswerte vorzunehmen.

Was abnutzbares Anlagevermögen ist, erfahren Sie hier:

Wie wird Anlagevermögen steuerlich abgeschrieben?

Jeder Unternehmer ist dazu verpflichtet, jährlich eine Abschreibung des abnutzbaren betrieblichen Anlagevermögens durchzuführen. Eine planmäßige Abschreibung ist rechtlich nur auf abnutzbare Anlagegüter anwendbar. Die steuerliche Abschreibung des Umlaufvermögens wird anders gehandhabt. Entsprechend des § 7 Einkommensteuergesetz (EStG) werden folgende Abschreibungsverfahren (AfA) unterschieden:

- Lineare Abschreibungen: Die AfA erfolgt während der Nutzungsdauer in gleichbleibenden Jahresbeträgen.

- Progressive Abschreibungen: Die AfA erfolgt während der Nutzungsdauer in steigenden Jahresbeträgen.

- Degressive Abschreibungen: Die AfA erfolgt während der Nutzungsdauer in fallenden Jahresbeträgen.

Aktuell: Die degressive AfA soll nach dem Bundestagsbeschluss zum Wachstumschancengesetz befristet wieder eingeführt werden. Sie betrifft bewegliche Wirtschaftsgüter des Anlagevermögens, die nach dem 30.9.2023 und vor dem 1.1.2025 angeschafft oder hergestellt worden sind. Die Zustimmung des Bundesrats steht noch aus.

- Leistungsabschreibungen: Die AfA erfolgt entsprechend des Gebrauchs bzw. der Nutzung des Anlagegegenstandes.

- Außerplanmäßige Abschreibungen (Teilwertabschreibung): Diese AfA erfolgt, wenn der Wert von Anlagegegenständen in außergewöhnlichem Umfang

Absetzung für Abnutzung oder Substanzverringerung

(1) 1. Bei Wirtschaftsgütern, deren Verwendung oder Nutzung durch den Steuerpflichtigen zur Erzielung von Einkünften sich erfahrungsgemäß auf einen Zeitraum von mehr als einem Jahr erstreckt, ist jeweils für ein Jahr der Teil der Anschaffungs- oder Herstellungskosten abzusetzen, der bei gleichmäßiger Verteilung dieser Kosten auf die Gesamtdauer der Verwendung oder Nutzung auf ein Jahr entfällt (Absetzung für Abnutzung in gleichen Jahresbeträgen).

2. Die Absetzung bemisst sich hierbei nach der betriebsgewöhnlichen Nutzungsdauer des Wirtschaftsguts.

3. Als betriebsgewöhnliche Nutzungsdauer des Geschäfts- oder Firmenwerts eines Gewerbebetriebs oder eines Betriebs der Land- und Forstwirtschaft gilt ein Zeitraum von 15 Jahren.

4. Im Jahr der Anschaffung oder Herstellung des Wirtschaftsguts vermindert sich für dieses Jahr der Absetzungsbetrag nach Satz 1 um jeweils ein Zwölftel für jeden vollen Monat, der dem Monat der Anschaffung oder Herstellung vorangeht.

5. Bei Wirtschaftsgütern, die nach einer Verwendung zur Erzielung von Einkünften im Sinne des § 2 Absatz 1 Satz 1 Nummer 4 bis 7 in ein Betriebsvermögen eingelegt worden sind, mindert sich der Einlagewert um die Absetzungen für Abnutzung oder Substanzverringerung, Sonderabschreibungen oder erhöhte Absetzungen, die bis zum Zeitpunkt der Einlage vorgenommen worden sind, höchstens jedoch bis zu den fortgeführten Anschaffungs- oder Herstellungskosten; ist der Einlagewert niedriger als dieser Wert, bemisst sich die weitere Absetzung für Abnutzung vom Einlagewert.

6. Bei beweglichen Wirtschaftsgütern des Anlagevermögens, bei denen es wirtschaftlich begründet ist, die Absetzung für Abnutzung nach Maßgabe der Leistung des Wirtschaftsguts vorzunehmen, kann der Steuerpflichtige dieses Verfahren statt der Absetzung für Abnutzung in gleichen Jahresbeträgen anwenden, wenn er den auf das einzelne Jahr entfallenden Umfang der Leistung nachweist.

7. Absetzungen für außergewöhnliche technische oder wirtschaftliche Abnutzung sind zulässig; soweit der Grund hierfür in späteren Wirtschaftsjahren entfällt, ist in den Fällen der Gewinnermittlung nach § 4 Absatz 1 oder nach § 5 eine entsprechende Zuschreibung vorzunehmen.

(2) 1. Bei beweglichen Wirtschaftsgütern des Anlagevermögens, die nach dem 31. Dezember 2019 und vor dem 1. Januar 2023 angeschafft oder hergestellt worden sind, kann der Steuerpflichtige statt der Absetzung für Abnutzung in gleichen Jahresbeträgen die Absetzung für Abnutzung in fallenden Jahresbeträgen bemessen.

2. Die Absetzung für Abnutzung in fallenden Jahresbeträgen kann nach einem unveränderlichen Prozentsatz vom jeweiligen Buchwert (Restwert) vorgenommen werden; der dabei anzuwendende Prozentsatz darf höchstens das Zweieinhalbfache des bei der Absetzung für Abnutzung in gleichen Jahresbeträgen in Betracht kommenden Prozentsatzes betragen und 25 Prozent nicht übersteigen.

3. Absatz 1 Satz 4 und § 7a Absatz 8 gelten entsprechend.

4. Bei Wirtschaftsgütern, bei denen die Absetzung für Abnutzung in fallenden Jahresbeträgen bemessen wird, sind Absetzungen für außergewöhnliche technische oder wirtschaftliche Abnutzung nicht zulässig.

(3) 1. Der Übergang von der Absetzung für Abnutzung in fallenden Jahresbeträgen zur Absetzung für Abnutzung in gleichen Jahresbeträgen ist zulässig.

2. In diesem Fall bemisst sich die Absetzung für Abnutzung vom Zeitpunkt des Übergangs an nach dem dann noch vorhandenen Restwert und der Restnutzungsdauer des einzelnen Wirtschaftsguts.

3. Der Übergang von der Absetzung für Abnutzung in gleichen Jahresbeträgen zur Absetzung für Abnutzung in fallenden Jahresbeträgen ist nicht zulässig.

Fazit

Das Anlagevermögen spielt eine zentrale Rolle in der Bilanz eines Unternehmens, da es wesentlich zur Darstellung der Vermögensstruktur beiträgt. Dieses Vermögen, bestehend aus Sachanlagen, immateriellen Vermögensgegenständen und Finanzanlagen, ist ein Indikator für die Fähigkeit eines Unternehmens, seine betrieblichen Ziele langfristig zu erreichen. Die Bewertung des Anlagevermögens, die nach bestimmten Bewertungsgrundsätzen erfolgt, berücksichtigt die Abnutzbarkeit von Vermögensgegenständen und beeinflusst wichtige Bilanzkennzahlen wie Anlagenintensität, Anlagendeckungsgrad und Umschlaghäufigkeit.

Bei der Aktivierung und Bewertung des Anlagevermögens wird zwischen abnutzbarem und nicht abnutzbarem Anlagevermögen unterschieden. Abnutzbares Anlagevermögen wird gemäß den steuerlichen Vorschriften über Abschreibungen (AfA) bewertet, wobei verschiedene Abschreibungsmethoden wie lineare, degressive oder leistungsbezogene Abschreibungen zur Anwendung kommen können. Diese Abschreibungen reflektieren den Werteverzehr der Vermögensgegenstände über ihre Nutzungsdauer.

Ein Beispiel für die praktische Umsetzung dieser Bewertungsgrundsätze ist die lineare Abschreibung einer Maschine, bei der jährlich ein gleichbleibender Betrag abgeschrieben wird. Die Wahl der Abschreibungsmethode hat direkte Auswirkungen auf den Abschluss eines Unternehmens, da sie die Höhe des ausgewiesenen Gewinns beeinflusst.

Ein hohes Anlagevermögen kann einerseits finanzielle Stabilität signalisieren, andererseits aber auch eine hohe Kapitalbindung bedeuten, die die Flexibilität des Unternehmens einschränken kann. Alternative Finanzierungsformen wie Leasing oder Miete können in solchen Fällen vorteilhaft sein, da sie die Eigenkapitalbasis schonen und sich bilanzneutral auf das Anlagevermögen auswirken.