Lesedauer: 25 Min.

Lesedauer: 25 Min.

Eine GbR (Personengesellschaft) oder eine GmbH (Kapitalgesellschaft) wird mit mindestens 2 Gesellschafter (GbR) oder einem Gesellschafter (GmbH) gegründet. In vielen Fällen wird jedoch mit mehreren Beteiligten gegründet. Doch was, wenn ein Partner seine GmbH Anteile verkaufen will? Wenn er die Anteile vererbt oder verschenkt? Verschiedene Änderungen im Bestand der Gesellschaft mit Beschränkter Haftung sind denkbar und haben rechtliche und steuerliche Konsequenzen.

Das Wichtigste in Kürze

- Wahl des Käufers: Bei der Suche nach einem Käufer sollte zuerst im eigenen Netzwerk nach geeigneten Kandidaten gesucht werden. Ist dies erfolglos, können spezialisierte Unternehmensbörsen und M&A Spezialisten hinzugezogen werden.

- Verkaufsprozess und rechtliche Aspekte: Der Verkauf von GmbH-Anteilen unterliegt weniger Regularien als andere Gesellschaftsformen. Es kann jedoch erforderlich sein, dass alle Gesellschafter oder ein Notar dem Verkauf zustimmen müssen.

- Steuern beim Verkauf: Der Gewinn aus dem Verkauf von GmbH-Anteilen ist steuerpflichtig. Die Höhe der Steuer hängt vom Umfang der Beteiligung und dem Zeitpunkt des Eigentumsübergangs ab.

- Freibeträge nutzen: Beim Verkauf von GmbH-Anteilen können unter bestimmten Umständen Freibeträge genutzt werden, die die Steuerlast erheblich mindern können.

- Strategien zur Preisfindung: Bei der Preisfindung sind neben den Bewertungsmethoden auch marktwirtschaftliche Faktoren wie Angebot und Nachfrage relevant.

Um den Verkauf von GmbH Anteilen erfolgreich zu gestalten, braucht es also einiges an rechtlicher und steuerlicher Expertise. Im folgenden Artikel gehen wir deshalb auf die wichtigsten Faktoren ein und geben Ihnen Empfehlungen für das Finden passender Käufer.

Exkurs: GmbH & Co. KG

Bei einer GmbH & Co. KG handelt es sich rechtlich betrachtet um eine Personengesellschaft. Die Gesellschaft besteht aus einem Konstrukt von GmbH und KG. Die GmbH fungiert bei dieser Gesellschaftsform als Komplementär, während es sich bei der KG um den Part des Kommanditisten handelt.

Das hat folgende Auswirkungen: Als Komplementär haftet die GmbH lediglich in Höhe ihrer Einlage. De KG haftet ebenfalls nur beschränkt mit ihrer Kommanditeinlage.

Merke: GmbH und KG haften bei der Rechtsform einer GmbH & Co. KG beschränkt.

Um eine GmbH & Co. KG zu gründen, sind zunächst zwei Gesellschaftsverträge erforderlich: Einer für die GmbH und ein weiterer für die KG. Zur Gründung ist weiterhin ein entsprechender Gründungsvertrag zwischen den beteiligten Gesellschaftern notwendig. Vorgeschrieben ist ein Mindestkapital in Höhe von 25.000 Euro. Der Gründungsvertrag muss notariell beglaubigt werden. Die GmbH & Co. KG wird im Handelsregister eingetragen.

Weder die GmbH noch die KG haftet bei der GmbH & Co. KG voll und unbeschränkt. Denn die GmbH wird zum Komplementär und haftet demnach nur in Höhe ihrer Einlage. Die Kommanditisten der KG haften ebenfalls beschränkt mit ihrer Kommanditeinlage.

Vorteile:

▪ Beschränkte Haftung der Gesellschafter

▪ Flexible Eigenfinanzierung möglich

▪ Aufnahme neuer Gesellschafter problemlos

Nachteile:

▪ Durch die Haftungsbeschränkung der GmbH gestaltet sich die Beschaffung von Fremdkapital unter Umständen schwierig.

▪ Aufwändige Gründungsformalitäten

▪ Separater Gründungsvertrag erforderlich

▪ Mindestkapital 25.000 Euro

▪ Unternehmerlohn für Gesellschafter-Geschäftsführer steuerlich nicht abzugsfähig

▪ Verkauf der GmbH Anteile kann komplex sein

GmbH Anteile verkaufen: Die Vorbereitung

Ist die Transaktion gut vorbereitet, ist der Verkäufer vor bösen Überraschungen größtenteils geschützt. Wichtig ist, im Vorfeld eventuelle Risiken zu identifizieren und abzufangen. Außerdem muss die Handlungsfähigkeit auf der Verkäuferseite berücksichtigt werden, wenn ein größerer Gesellschafterkreis zur GmbH gehört.

Schon im Vorfeld muss sich der Verkäufer Gedanken über den Unternehmenswert machen, wozu unterschiedliche Bewertungsverfahren genutzt werden können. Zudem soll in diesem Zusammenhang ein Unternehmensexposé erstellt werden, in dem alle für den Käufer relevanten Punkte erfasst sind. Für diesen stellt das Exposé eine wichtige Informationsquelle dar, für den Verkäufer hingegen ist es eine Art Werbebrief.

Wichtig zu wissen:

Die konkrete Vorbereitung bei dem Thema: “GmbH Anteile verkaufen“, richtet sich vor allem danach, ob der komplette Verkauf geplant ist oder ob die Anteile an einen anderen Gesellschafter übergeben werden sollen. Im letzteren Fall sind diesem Käufer die Unternehmenskennzahlen bekannt, die Vorbereitung muss nicht schon Monate oder sogar Jahre im Voraus erfolgen.

Verkauf der GmbH-Anteile

Wenn diese GmbH Anteile verkauft werden, spricht man auch vom Verkauf von Firmenbeteiligungen. Für diese sogenannten Share-Deals kommen sowohl die übrigen Gesellschafter infrage, als auch externe Interessenten.

Der Verkauf von Unternehmensanteilen (Kapitalgesellschaften) stellt sich grundsätzlich sehr viel unkomplizierter dar als es vergleichsweise bei anderen Gesellschaftsformen der Fall ist, denn der Verkauf von GmbH Anteilen ist weitgehend unreglementiert, unterliegt also keinem generellen Formzwang.

In den meisten Fällen enthält der Gesellschaftervertrag spezielle Regelungen zum Verkauf von GmbH Anteilen oder etwa zu den Vorkaufsrechten der Gesellschafter. Häufig findet sich auch eine Vertragsklausel, wonach sämtliche Gesellschafter dem Anteilsverkauf zustimmen müssen oder dass eine Beteiligung nicht an Dritte übertragen werden darf. Diese Absprache soll verhindern, dass den übrigen Gesellschaftern ein neuer Anteilseigner „vor die Nase gesetzt“ und dadurch das Innenverhältnis empfindlich gestört wird.

Häufig ist im Gesellschaftsvertrag festgelegt, dass für einen rechtlich wirksamen Verkauf von GmbH Anteilen ein Rechtsanwalt hinzugezogen werden muss.

Sollen Beteiligungen lediglich partiell verkauft werden, bedarf es in jedem Fall der Zustimmung der übrigen Inhaber. Für den Abstimmungsprozess für den GmbH Verkauf reicht konkret die einfache Mehrheit aus, wobei der Verkäufer mit abstimmen darf. Werden Teile von Gesellschaftsanteilen durch Abtretungsvertrag übertragen, so muss diese Vereinbarung notariell beurkundet werden.

Verkauf der GbR-Anteile

Was für die Veräußerung der Anteile an einer GbR gilt, wird im Regelfall auch für die OHG oder die KG angewendet. Der Verkauf ist dabei nur möglich, wenn die übrigen Gesellschafter einverstanden sind, was über einen Gesellschafterbeschluss kundgetan wird.

Vereinfacht gesagt: Wenn ein Gesellschafter nicht einverstanden ist, hat der andere keine Chance, seine Anteile wie gewünscht zu verkaufen. Anders sieht es aus, wenn die Übertragung im Gesellschaftervertrag geregelt wurde. Hier kann der Verkauf beispielsweise von einer Mehrheitsentscheidung abhängig gemacht werden.

Anteile einer GmbH verkaufen: Geordnetes Vorgehen ist wichtig

Es ist ein Unterschied, ob die GmbH-Anteile an einen Dritten oder an einen weiteren Gesellschafter im Unternehmen verkauft werden sollen.

Sind mehrere Gesellschafter vorhanden, so kann der Verkaufswillige ausbezahlt werden: Die übrigen Gesellschafter zahlen den Kaufpreis und übernehmen die Anteile eines Teilhabers. Ein derartiger Verkauf bzw. eine Abtretung von Geschäftsanteilen ist meist im Gesellschaftervertrag erlaubt, wo teilweise sogar Vorkaufsrechte der übrigen Teilhaber festgeschrieben sind. Damit wird verhindert, dass sich eine dritte – eventuell unerwünschte – Person in den Vertrag drängt.

Unterschiede gibt es hinsichtlich der Genehmigung zu beachten:

- Wird ein kompletter Anteil verkauft, ist das gemäß § 15 GmbHG frei möglich. Nach Abs. 4 des Paragrafen ist die Abtretung der Geschäftsanteile dann zustimmungspflichtig, wenn dies im Gesellschaftervertrag derart geregelt ist.

- Beim Verkauf eines Teils der Geschäftsanteile an Dritte tritt § 17 GmbHG ein, der Verkauf ist zustimmungspflichtig.

Wichtig zu GbR-Anteile:

Die Übertragung der Anteile ist ohne Einhaltung einer besonderen Form möglich, eine notarielle Beurkundung ist nicht gefordert. Das gilt sogar dann, wenn das Vermögen der Gesellschaft vorrangig aus Grundstückswerten besteht. Wurde die GbR allerdings gegründet, um unter Umgehung eines Notars Grundstücke zu verkaufen, gilt diese Regelung nicht.

KG-Anteile verkaufen

Die Grundsätze für die Veräußerung von Anteilen an Personengesellschaften gelten gleichermaßen für die Gesellschaft bürgerlichen Rechts (GbR), die Offene Handelsgesellschaft (OHG) und die Kommanditgesellschaft (KG) sowie als Mischform auch für die GmbH & Co.KG.

Das bedeutet: Der Verkauf von z.B. KG-Anteilen ist nur dann möglich, wenn die Gesellschafter darin einwilligen. Das Einverständnis erfolgt grundsätzlich durch einen entsprechenden Gesellschafterbeschluss.

Sperrt sich nur ein einziger Gesellschafter gegen den Verkauf, so kommt der Deal wegen des erhobenen Vetos nicht zustande. Abweichend davon kann allerdings im Gesellschaftervertrag geregelt sein, dass die Veräußerung von Unternehmensteilen durch eine Mehrheitsentscheidung möglich sein soll. In diesem Fall wäre es ohne Belang, wenn einer der Gesellschafter dem mehrköpfigen Beschluss der übrigen Gesellschafter widerspricht.

Form der Anteilsübertragung: GmbH + GmbH & Co. KG

Form der Anteilsübertragung

Was die formalen Anforderungen an das erforderliche Vertragswerk anbelangt, wenn Firmenbeteiligungen verkauft werden, richtet sich nach der Rechtsform der Gesellschaft, deren Anteile veräußert werden. Im nachfolgenden Text werden die Formerfordernisse bei der Übertragung von Beteiligungen sowohl an einer GmbH & Co.KG als auch an einer GmbH näher beleuchtet.

GmbH & Co.KG-Beteiligung:

Die Übertragung von Anteilen an einer GmbH & Co.KG ist ohne Einhaltung einer besonderen Form möglich. Eine notarielle Beurkundung ist für ihre Wirksamkeit nicht erforderlich. Das gilt sogar dann, wenn das Vermögen der Gesellschaft vorrangig aus Grundstückswerten besteht. Wurde allerdings die Gesellschaft nur zu dem Zweck gegründet, unter Umgehung eines Notars Grundstücke zu verkaufen, gilt diese Regelung nicht.

GmbH Anteile verkaufen:

Anders als bei einer Personengesellschaft verhält es sich beim GmbH Anteile verkaufen, denn dazu bedarf es stets der Einschaltung eines Notars. Die wirksame Übertragung und Abtretung von GmbH-Anteilen setzt unbedingt den Abschluss eines Notarvertrags voraus. Die einfache Schriftform reicht hier nicht.

Rechtlich betrachtet, darf ein Eigentümer jederzeit seine Firmenanteile verkaufen, wenn keine anderweitigen Regelungen durch den Gesellschaftsvertrag getroffen wurden.

Häufig allerdings ergibt sich aus dem Wortlaut des Gesellschaftervertrages, dass die übrigen Anteilseigner einer Übertragung zustimmen müssen.

Grundsatz: Gemäß § 15 GmbHG steht es dem Anteilseigner frei, jederzeit seine GmbH Anteile zu verkaufen, soweit keine abweichenden Regelungen durch den Gesellschaftsvertrag getroffen wurden.

Bewertung der Gesellschaftsanteile

Bei der Abgrenzung des Anteilswertes einer Gesellschaft vom marktrelevanten Verkaufspreis des jeweiligen Beteiligungswertes besteht in der Praxis häufig eine große Diskrepanz.

Fakt ist: Im Pricing lauert das größte Konfliktpotenzial für den Verkauf von Firmenbeteiligungen. Der Wert einer Unternehmensbeteiligung ist allenfalls ein Indikator für die Preisfindung.

Daneben spielen zahlreiche andere Kriterien in der Unternehmensbewertung als preisbildende Faktoren eine bedeutende Rolle.

Die weit verbreitete Ansicht, „der Wert ist immer genau so hoch, was ein Marktteilnehmer bereit ist zu zahlen“, gilt beim GmbH Anteile verkaufen naturgemäß in aller Regel gar nicht oder allenfalls stark eingeschränkt. Folglich gilt auch beim Verkauf der GmbH Anteile die marktwirtschaftliche Maxime: „Angebot und Nachfrage regeln den Preis“. Daher kann der Wert einer Unternehmensbeteiligung nicht zwingend mit dem am Markt erzielbaren Preis für den Gesellschaftsanteil gleich gesetzt werden.

Vielmehr geht es bei der Kaufpreisfindung darum, in einem intransparenten Markt Kaufinteressenten zu gewinnen. Dabei gilt es, sich mit den potenziellen Käufern auf Standards zur Bewertung zu einigen und ihnen die kaufpreisrelevanten Informationen zugänglich zu machen. Nur auf diese Weise sind Kaufpreisforderungen nachvollziehbar und letztlich durchzusetzen.

Sich darauf zu beschränken, allenfalls die letzten beiden Jahresabschlüsse auszuhändigen, verspricht wohl kaum den gewünschten Verkaufserfolg.

Naturgemäß werden auch die Mitgesellschafter penibel darauf achten, dass während der Verkaufsverhandlungen nicht zu viele Geschäftsgeheimnisse preisgegeben werden.

In jedem Fall ist geboten, dass ein Verkäufer plausible eigene Kaufpreisvorstellungen entwickelt, die sich nicht vorrangig an seinen persönlichen Versorgungsbedürfnissen nach Ausscheiden aus dem Unternehmen orientieren sollten. Ob es beim Verkauf von GmbH Anteilen taktisch sinnvoll ist, den Preis bereits frühzeitig im Verkaufsgespräch offenzulegen, muss allerdings im Einzelfall sorgsam abgewogen werden.

15-seitiger Bewertungsreport – kostenlos

Wissen Sie, wie viel Ihr Unternehmen wert ist?

Jetzt ohne Risiko in wenigen Minuten herausfinden.

Für die Kaufpreisfindung beim Verkauf von GmbH Anteilen gelten im Übrigen die gleichen Kriterien wie bei der Veräußerung eines kompletten Unternehmens.

Ein Teil dieser Wertvorstellungen hängt auch davon ab, wie mit dem anteiligen unterjährigen Gewinnanspruch umgegangen werden soll. Nicht immer gelingt ein Abschluss nahe dem Jahresende, zu dem ein Bilanzgewinn leicht abgegrenzt werden kann. Wie soll ferner mit vorhandenen Gewinnrücklagen oder gar Gesellschafterdarlehen umgegangen werden:

Sollen diese vor Anteilsübertragung noch ausgezahlt bzw. getilgt werden? Das können erhebliche Einflussfaktoren für die Kaufpreisfindung sein. Machen Sie sich am besten dazu vorzeitig Gedanken.

Schließlich muss man sich auch gut überlegen (und ggf. mit seinen Mitgesellschaftern abstimmen), wie man denkbare Kaufinteressenten ansprechen möchte: alle gleichzeitig, einen nach dem anderen, wie viel Einblick gewährt man mit der ersten Ansprache, wie viel Zeit ist für die Auswertung von Unterlagen einzuplanen usw.

Für alle drei Herausforderungen – Entwicklung eines gut vertretbaren Kaufpreises, Identifizierung denkbarer Käufer und Ansprache –, kann man sich Hilfe von einem M&A Berater holen. Denn der Verkauf von GmbH Anteilen stellt für den Verkäufer meist ein sehr ungeübtes Einmalgeschäft dar. Daher sollte man kompetente Fachberater konsultieren, die solche Geschäftsfälle schon recht häufig begleitet haben. Auch Plattformen helfen, Verkäufer mit Kaufinteressenten zusammenzuführen.

Das Honorar des Beraters sollte möglichst weitgehend auf den Erfolgsfall, also ein erfolgreiches Matching abgestellt sein. Dieser hat nur einen guten Job gemacht, wenn ein vorher vereinbarter Mindestpreis erzielt wird, wozu es in der Regel notwendig ist, dass es mindestens zwei interessierte Käufer zur gleichen Zeit gibt.

Eine solche Wettbewerbssituation setzt aber auch einiges zusätzlich voraus: neben einer plausiblen Kaufpreisforderung müssen etwaige Mitgesellschafter das Vorhaben unterstützen und Kaufinteressenten muss Transparenz ins Unternehmen gewährt werden.

Wie im Falle, wenn Sie Unternehmen kaufen, gilt es auch beim Kauf von Anteilen, dass man am besten einen Kaufvertrag vorgefertigt hat, damit jeder Käufer den Umfang beabsichtigter Garantien und Gewährleistungen erkennen kann, was nicht unerheblich zu seiner Wertfindung beitragen dürfte.

Wie Sie den Anteilsverkauf vorbereiten

Haben Sie sich entschlossen, Ihre Anteile zu verkaufen, sollten Sie zunächst den Inhalt des Gesellschaftsvertrags auf mögliche Vorkaufsrechte oder Verfügungsbeschränkungen checken. Erklärt sich keiner der Mitgesellschafter bereit, die Anteile zu übernehmen, ist es zielführend, bereits frühzeitig unternehmensintern das Gespräch zu suchen. Darin gilt es auszuloten, welches Profil der Kaufinteressent braucht, damit er durch die Gesellschaftsversammlung akzeptiert wird und damit der Grundstein für eine erfolgreiche Zusammenarbeit mit dem Neugesellschafter gelegt ist.

Bevor man sich also mit dem Verkauf von GmbH Anteilen aktiv beginnt, gilt es sich darüber Klarheit zu verschaffen, welche Einwände die Mitgesellschafter erheben könnten. Diese reichen beispielsweise von einem „einfachen“ Vorkaufsrecht bis hin zu einem uneingeschränkten Zustimmungsvorbehalt.

Steht der Verkauf von GmbH Anteilen unter einem gesellschaftsvertraglichen Veto-Recht, wonach die übrigen Gesellschafter einem Verkauf explizit zustimmen müssen, handelt es sich um eine sogenannte Vinkulierungsklausel.

Häufig sind derartige Vertragspflichten an Bedingungen wie das Einhalten von Fristen verknüpft, durch die sich der Verkaufsprozess erheblich verzögern kann. Schließlich ist zu bedenken, dass beim Verlauf von GmbH Anteilen unter Umständen an formale Anforderungen geknüpft ist. Zum Beispiel unterliegt der Verkauf einer GmbH-Beteiligung der notariellen Beurkundung (siehe „Form der Anteilsübertragung“).

Mitunter kommt es zu einer Diskrepanz zwischen den Gesellschaftern in der Frage, wie mit dem anteiligen unterjährigen Gewinnanspruch umgegangen werden soll. Nicht immer gelingt ein Abschluss nahe dem Ende eines Geschäftsjahres, zu dem ein Bilanzgewinn leicht abgrenzbar wäre. Auch die Frage, was mit vorhandenen Gewinnrücklagen oder Gesellschafterdarlehen zu geschehen hat, bedarf der Klärung. Sollen sie noch vor Anteilsübertragung ausgezahlt bzw. getilgt werden?

GmbH Anteile verkaufen: Wie finde ich Käufer für meine GmbH-Beteiligung?

Für die Suche nach einem Käufer ist es empfehlenswert, von innen nach außen vorzugehen: Gibt es in Ihrem direkten Netzwerk bzw. im Umfeld der anderen Inhaber Kandidaten, die für eine Übernahme geeignet sind und zu den Zielen der Unternehmung passen? Zu diesem Kreis zählen auch Lieferanten, Mitarbeiter und Kunden.

Haben Sie hier keinen Erfolg, sollten Sie Ihre Suche nach einem passenden Käufer in einem nächsten Schritt auf spezielle Unternehmens-Börsen und M&A Spezialisten ausweiten. Dort können Sie Ihre Anteile unmittelbar online anbieten.

Grundsätzlich können Sie auch Interessenten außerhalb Ihres Netzwerks direkt kontaktieren. So sparen Sie eventuell Provisionen in nicht unerheblichem Umfang ein. Das setzt allerdings voraus, dass Sie persönlich über genügend Erfahrung in derartigen Transaktionsabläufen verfügen und sich in spezifischen Fragen der Verkaufsprozess auskennen. Wenn Sie jedoch Ihre Expertise als zu gering einschätzen oder Ihnen ganz einfach die Zeit fehlt, sich mit den Verkaufsaktivitäten auseinander zu setzen, sollten Sie einen erfahrenen M&A-Profi zurate ziehen.

Befinden Sie sich bereits konkret in einem intensiven Gedankenaustausch mit Kaufinteressenten, sollten Sie sich fragen, wie Sie strategisch weiter vorgehen möchten. Bevorzugen Sie die Kontaktaufnahme zeitgleich zu mehreren Interessenten oder favorisieren Sie jeweils den exklusiven Einzelkontakt?

Dabei sollten Sie nicht unterschätzen, dass Sie eventuell bereits in einer frühen Phase der Verkaufsgespräche sensible betriebliche Daten preisgeben und einer betriebsfremden Person Einblicke in Unternehmensinterna gewähren. Überlegen Sie in diesem Zusammenhang für Ihre eigene zeitliche Disposition auch, wie viel Zeit die Auswertung von relevanten Unterlagen voraussichtlich in Anspruch nehmen wird.

Wählen Sie jetzt Ihren passenden Käufer

Jetzt Kandidaten auswählenDr. Rainer Ammon

Unternehmenswert-Experte

Steuerliche Aspekte beim Verkauf von GmbH-Anteilen

Die steuerliche Grundregel lautet: Werden GmbH Anteile verkauft, will auch der Fiskus beteiligt sein. Das bedeutet: Der durch die Veräußerung erzielte Gewinn unterliegt grundsätzlich der Besteuerung.

Maßgeblich für die Berechnung und Erhebung der Steuern ist der Zeitpunkt, in dem das wirtschaftliche Eigentums an den Geschäftsanteilen auf den Käufer übergeht.

Hingegen ist es steuerlich unerheblich, wann der Kaufvertrag geschlossen wurde,

- der Kaufvertrag geschlossen wurde,

- der Verkäufer den Kaufpreis erhalten hat,

- das rechtliche Eigentum an den Erwerber übergegangen ist oder

- der Übergang des wirtschaftlichen Eigentums war.

Die Besteuerung von Anteilsverkäufen

Gewinne, die bei der Veräußerung eines Unternehmensanteils erzielt werden, sind laufende Profite (§ 16 Abs.1 EStG). Veräußert ein Gesellschafter seine GmbH Anteile, so unterliegt der Veräußerungsgewinn der Einkommenssteuer. Erhoben wird der individuelle Steuersatz, der sich aus der Einkommensteuertabelle ergibt. Wird der gesamte GmbH Anteil veräußert, fällt keine Gewerbesteuer an.

Die Besteuerung von Veräußerungsgewinnen bei einer Kapitalgesellschaft

Für die Steuerbemessung bei Veräußerungsgewinnen von einer Kapitalgesellschaft (hier: GmbH) unterscheidet der Fiskus grundsätzlich zwischen diesen beiden Fallgruppen (§ 17 Abs.1 EStG):

1. Verkauf einer Beteiligung von unter 1 Prozent

Wer einen GmbH Anteil von unter 1 % hält, ist aus Steuersicht nur unwesentlich an dem Unternehmen beteiligt. Die Konsequenz daraus: Profite, aus dem Verkauf des GmbH Anteils unterliegen der Abgeltungssteuer pauschal mit 25 %. Hinzu kommen der Soli-Zuschlag und gegebenenfalls die Kirchensteuer.

Summa summarum ergibt sich daraus beim Verkauf von GmbH Anteilen eine Steuerbelastung von etwa 30 % auf den erzielten Veräußerungsgewinn. Verluste können allerdings nicht steuermindernd geltend gemacht werden, Werbungskosten werden durch den Sparer-Pauschbetrag berücksichtigt.

2. Verkauf einer Beteiligung von über 1 Prozent

Beläuft sich eine Beteiligung auf ein Prozent der Geschäftsanteile oder mehr, geht die Finanzverwaltung von einer wesentlichen Beteiligung des Gesellschafters aus. Daraus resultiert, dass der gesamte Verkaufsgewinn der Einkommenssteuer unterliegt (§ 17 Abs.1 EStG). Die Dauer der Beteiligung ist unerheblich. Allerdings betrachtet der Fiskus bei der Anwendung dieser Steuerregel einen Zeitraum von fünf Jahren. Innerhalb der 5-Jahres-Frist reicht es aus, wenn die Beteiligung nur zeitweilig die 1 %-Grenze übersteigt. Somit würde eine wesentliche Beteiligung bereits auch dann vorliegen, wenn jemand beispielsweise Anteile geschenkt bekommt oder kauft und sie noch am gleichen Tag verkauft.

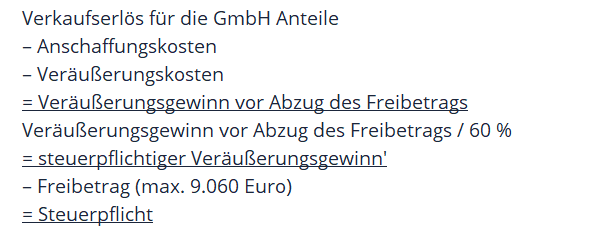

Beim GmbH Anteile verkaufen gewährt das Finanzamt einen generellen Freibetrag. Der Veräußerungsgewinn wird nur dann zur Einkommenssteuer herangezogen, soweit er mehr als 9.060 Euro beträgt (17 Abs.3 EStG). Der Freibetrag ermäßigt sich um den Betrag, um den der Veräußerungsgewinn 36.100 Euro übersteigt. Für die Berechnung des Freibetrags werden 60 Prozent des Verkaufsgewinns berücksichtigt, die restlichen 40 Prozent beim Verkauf von GmbH Anteilen sind von der Steuer befreit.

Der zu versteuernde Veräußerungsgewinn errechnet sich wie folgt:

Merke:

Der Freibetrag bei Veräußerungsgewinnen beim Verkauf von GmbH Anteilen über 9.060 Euro richtet sich nach dem erzielten Ergebnis. Er verringert sich in jenem Maße, in dem der Veräußerungsgewinn 36.100 Euro übersteigt.

GmbH Anteile verkaufen: Welche Steuerfreibeträge gelten allgemein?

Die Steuerlast verringert sich um einen Freibetrag in Höhe von bis zu 45.000 Euro. Der Freibetrag ermäßigt sich um den Betrag, um den der Veräußerungsgewinn 136.000 Euro übersteigt (§ 16 Abs. 4 EStG). Danach entfällt der Freibetrag im Ergebnis vollständig, wenn der Veräußerungsgewinn die Betragsgrenze von 181.000 Euro überschreitet.

Steuerlich vorteilhaft ist das GmbH Anteile verkaufen nach Vollendung des 55. Lebensjahres, da dem Verkäufer auf Antrag ein Freibetrag eingeräumt wird. Hat der Verkäufer im Zeitpunkt des Verkaufs das 55. Lebensjahr überschritten, ermäßigt sich der Einkommensteuersatz um 56 % auf bis zu 14 %. Dabei handelt es sich um ein einmaliges Steuerprivileg, da der Steuerpflichtige diesen Vorteil nur ein einziges Mal beim GmbH Anteile verkaufen in Anspruch nehmen kann.

Der Wortlaut des § 16 Abs.4 EStG lautet wie folgt: „Hat der Steuerpflichtige das 55. Lebensjahr vollendet oder ist er im sozialversicherungsrechtlichen Sinne dauernd berufsunfähig, so wird der Veräußerungsgewinn auf Antrag zur Einkommenssteuer nur herangezogen, soweit er 45.000 Euro übersteigt. Der Freibetrag ist dem Steuerpflichtigen nur einmal zu gewähren. Er ermäßigt sich um den Betrag, um den der Veräußerungsgewinn 136.000 Euro übersteigt.“

Unterliegt der Verkaufsgewinn grundsätzlich der Besteuerung, können demgegenüber auch Verkaufsverluste geltend gemacht werden. Solche Verluste entstehen rechnerisch, wenn der Gewinn aus dem Verkauf niedriger ist als die Kosten, die im Rahmen des Verkaufs entstanden sind.

Zu den Kosten zählen im Prinzip auch historische sowie nachträgliche Anschaffungskosten.

Praxisbeispiel: Besteuerung eines GmbH-Anteils

Nach fünfzehn Jahren als Gesellschafterin einer GmbH mit einer Beteiligung von 30 % möchte Frau Simon ihre GmbH Anteile verkaufen. Die Anschaffungskosten betrugen seinerzeit 12.500 Euro, heute ist der Anteil 40.000 Euro wert.

Da Frau Simon auch in den vergangenen fünf Jahren mit 30 % beteiligt war, wird ihr Gewinn nach § 17 Einkommensteuergesetz (EStG) versteuert.

Um die Steuerlast zu bestimmen, geht Frau Simon in drei Schritten vor:

1. Bestimmung des zu versteuernden Gewinns

40.000 Euro (Veräußerungswert)

– 12.500 Euro (Anschaffungskosten)

– 2.500 Euro („Veräußerungskosten“: Notargebühren)

25.000 Euro (Gewinn)

Ergebnis: Vom ausgewiesenen Veräußerungsgewinn sind nach dem Teileinkünfteverfahren 60 % = 15.000 Euro zu versteuern.

2. Bestimmung des Freibetrags (§ 17 Abs.3 EStG)

Die Obergrenze des allgemeinen Freibetrags beträgt 9.060 Euro für 100 % der Gesellschaftsanteile. Der Freibetrag von 9.060 Euro wird in voller Höhe jedoch nur dann gewährt, wenn der Veräußerungsgewinn aus der Veräußerung von 100 % der Anteile 36.100 Euro nicht übersteigt. Dies geschieht in mehreren Schritten:

Schritt 1: 30 % von 9.060 Euro = 2.718 Euro

Im Fall von Frau Simon entspricht ihre Beteiligung von 30 % einem Freibetrag von 2.718 Euro (30 % von 9.060 Euro).

Schritt 2: 30 % von 36.100 Euro = 10.830 Euro

Da der Veräußerungsgewinn der gesamten Anteile 36.100 Euro übersteigt, verringert sich der Freibetrag. Daher muss Frau Simon zuerst 30 % von 36.100 Euro errechnen. Das Ergebnis lautet 10.830 Euro.

Schritt 3: 15.000 Euro ./. 10.830 Euro = 4.170 Euro

Die Differenz zwischen 10.830 Euro und dem zu versteuernden Betrag von 15.000 Euro beträgt 4.170 Euro. Bei den 4.170 Euro handelt es sich um den Kürzungsbetrag.

3. Steuerpflichtiger Betrag:

Da der Kürzungsbetrag von 4.170 Euro ihren persönlichen Freibetrag in Höhe von 2.718 Euro übersteigt, kann Frau Simon keinen Freibetrag geltend machen. Sie muss den Betrag von 15.000 Euro (s.o.) in voller Höhe versteuern.

Beachte: Um das steuerliche Optimum beim Verkauf von Gesellschaftsanteilen zu erreichen, ist eine fachliche Beratung durch einen Steuerberater oder Wirtschaftsprüfer dringend zu empfehlen.

Wichtig

Der Freibetrag gilt nicht für alle Verkäufe gleich welcher Höhe. Er wird in dem Maße geringer, in dem der Veräußerungsgewinn 36.100 Euro übersteigt.

Muss der Verkaufsgewinn versteuert werden, sind auch Verkaufsverluste geltend zu machen. Diese entstehen, wenn der Gewinn aus dem Verkauf niedriger ist als die Kosten, die durch den Verkauf entstanden sind.

Zu den Kosten werden auch die historischen sowie die nachträglichen Anschaffungskosten gerechnet, wobei allerdings Sonderbestimmungen gelten. Wer seine Gesellschafteranteile verkaufen möchte, kommt in der Regel ohne eine steuerliche Beratung nicht aus. Diese sollten generell hinzugezogen werden, da jeder Fall meist sehr individuell ist.

Vererbung von Gesellschaftsanteilen

Werden Unternehmensanteile durch Erbschaft oder Schenkung übertragen, so müssen die Begünstigten nach dem Erbschaftsteuergesetz (ErbStG) Erbschaftsteuer bzw. Schenkungssteuer entrichten. Die Höhe dieser Steuer richtet sich zum einen nach dem Wert der Zuwendung und zum anderen nach dem Verwandtschaftsgrad der begünstigten Person.

Bei der Berechnung des jeweiligen Steuerwertes werden, wie in anderen Erb- und Schenkungsfällen auch, vorhandene Nachlassverbindlichkeiten, Steuerbefreiungen und persönliche Freibeträge wertmindernd berücksichtigt. Darüber hinaus gelten die Grundsätze und Regelungen für die Übertragung von Betriebsvermögen.

Beispiel: Bei Betriebsvermögen oder Anteilen an Kapitalgesellschaften (Produktivvermögen) an denen ein Gesellschafter mit mehr als 25 % beteiligt ist, werden Erwerber – je nach Verwandtschaftsgrad – durch einen besonderen Verschonungsabschlag unter Umständen ganz oder teilweise steuerfrei gestellt.

Lesen Sie hierzu die Ausführungen zur Übertragung von Betriebsvermögen.

Schritte zur Ermittlung der Erbschaftssteuer

- Berechnung des Betriebsvermögens basierend auf dem vereinfachten Ertragswertverfahren.

- Berechnung des Verwaltungsvermögens, das bestimmte Vermögensgegenstände umfasst.

- Bestimmung des Abschlags, abhängig von festgelegten Satzungsregelungen.

- Bestimmung des begünstigten Vermögens, auf das die Verschonungsregeln angewendet werden.

- Anwendung der Verschonungsregeln, die eine teilweise oder vollständige Steuerbefreiung ermöglichen.

- Bestimmung des Abzugsbetrags, der von der zu zahlenden Steuer abgezogen wird.

- Berechnung der zu zahlenden Steuer nach Abzug des Freibetrags und Anwendung des Steuersatzes.

Hören Sie im folgenden Podcast, worauf es bei der Berechnung für die Erbschaftssteuer ankommt.

Vererbung von GbR-Anteilen

Bei einer GbR ist die Regelung einfach:

Stirbt einer der Gesellschafter, wird die Gesellschaft automatisch aufgelöst. Damit das nicht einfach so möglich ist, muss der Gesellschaftsvertrag eine entsprechende Klausel enthalten, die als „Fortsetzungsklausel“ bezeichnet wird.

Einschränkung der freien Verkehrsfähigkeit

Es zählt zu der üblichen Praxis in Personen- oder Kapitalgesellschaften, dass die vorhandenen Inhaber im Gesellschaftervertrag Details zu ihren internen Beziehungen untereinander festlegen. Dazu zählen insbesondere Regelungen, wie verfahren werden soll, wenn einzelne Gesellschafter sich von ihren Anteilen trennen möchte. Beispielweise können vertragliche Verfügungsbeschränkungen fixiert werden.

Beispiel: Im Gesellschaftervertrag ist geregelt, dass ein Anteilsverkauf nur dann rechtsverbindlich erfolgen darf, wenn die übrigen Gesellschafter der Transaktion zustimmen.

Konkret sollte darüber hinaus geregelt sein, wie bei ungeplanten oder unbeabsichtigten Anteilsübertragungen beispielsweise im Todesfall oder bei Verwicklung in ein privates Insolvenzverfahren mit den jeweiligen Anteilen verfahren werden soll. Selbst Verfügungen über Gesellschaftsanteile (Beleihungen, Verpfändungen, Abtretung von Ansprüchen) können durch Regelungen im Gesellschaftervertrag beschränkt oder unter Zustimmungsvorbehalt stehen.

GmbH Anteile verkaufen: Gewinne auszahlen nach dem Verkauf

Verkauft der Gesellschafter seine Anteile nicht zeitgenau zum Ende eines Geschäftsjahres, stellt sich die Frage, wie nachträglich ausgeschüttete Profite verwendet werden müssen.

Beim unterjährigen GmbH Anteile verkaufen etwa zur Jahresmitte ist die Sachlage eindeutig:

In Fällen wie diesen steht dem Verkäufer die Gewinnausschüttung zu. Allerdings ist der Verkäufer immer nur für den betreffenden Zeitraum begünstigt, in dem er tatsächlich Anteilseigner war.

Wie werden Gewinne nach einem Anteilsverkauf verwendet?

Scheidet der Gesellschafter vor der Ausschüttung der Gewinne aus dem Unternehmen aus, kann der Käufer und damit der neue Anteilseigner diese Profite für sich beanspruchen. Dies wird durch einen Gewinnverwendungsbeschluss.

Nun stellt sich die Frage, ob der alte Gesellschafter ein Anrecht auf die Zahlung hat, obwohl er zum Zeitpunkt der Gewinnausschüttung kein Gesellschafter mehr war. Hierbei wird zwischen der Verteilung des Gewinns im Innenverhältnis und der Zuordnung des ermittelten Anspruchs auf den Gewinn unterschieden.

Für die Zuordnung kommt es entscheidend darauf an, wann über die Verwendung entschieden wurde. Wurde der Beschluss nach dem rechtlichen Wirksamwerden der Übertragung der Anteile gefasst, bekommt der neue Gesellschafter den Gewinn zugesprochen. Wurde der Beschluss jedoch zuvor gefasst, erhält der Altgesellschafter die Gewinnanteile.

Faustregel: Dem Käufer steht grundsätzlich jener Teil des Gewinns zu, der nach dem (rechtlichen und wirtschaftlichen) Eigentumsübergangs anfällt.

Um Unklarheiten und Streit zu vermeiden, sollten Fragen der Gewinnausschüttung und -verteilung im Gesellschaftervertrag oder zumindest im Kaufvertrag geregelt werden.

Tipp

Um derartige rechtliche Unklarheiten von vornherein zu vermeiden, sollte die Frage der Gewinnausschüttung und der Berechtigung dazu schon im Gesellschaftervertrag geregelt werden. Spätestens im Kaufvertrag sollten derartige Paragrafen zu finden sein.

GmbH Anteile verkaufen: unter Wert möglich?

Nach rechtlichen Gesichtspunkten ist der Kaufpreis für Gesellschaftsanteile frei verhandelbar. Ob der Preis angemessen ist, machen die Vertragsparteien unter sich aus. Denn auch hier gilt: Angebot und Nachfrage regeln den Preis. Allgemein kann folglich davon ausgegangen werden, dass der ausgehandelte Preis den aktuellen Marktpreisen entspricht.

Sind Käufer und Verkäufer miteinander nicht familiär verbunden, wird sich ohnehin niemand für die Höhe des Kaufpreises interessieren. Stattdessen wird vermutlich davon ausgegangen, dass der Preis dem Niveau der aktuellen Marktpreise entspricht.

Den Fiskus ausgenommen: Das Finanzamt wird näher hinsehen, wenn es sich bei Käufer und Verkäufer um Ehegatten oder anderweitig verwandte Personen handelt. Es wird prüfen, ob der tatsächliche Preis annähernd dem Marktpreis entspricht.

Trifft das nicht zu, so legt der Fiskus den Verdacht nahe, dass es sich bei dem Veräußerungsgeschäft um eine sogenannte „gemischte Schenkung“ handelt. Auf den Unterschiedsbetrag zwischen dem vereinbarten und dem marktüblichen Preis wird Schenkungssteuer fällig. Das jedoch nur ab 20.000 Euro. Denn bis zu diesem Grenzbetrag ist eine Schenkung innerhalb und außerhalb der Familie ohnehin steuerfrei.

Praxis-Tipp

Wer seine GmbH Anteile verkaufen und erst gar keine Probleme mit dem Finanzamt aufkommen lassen will, sollte in den Kaufvertrag erklärende Worte zur Kaufpreisfindung aufnehmen oder durch den beurkundenden Notar hinzufügen lassen. Wertmindernd können beispielsweise Zustimmungserfordernisse sein, die bei einem Verkauf einzuholen sind.

15-seitiger Bewertungsreport – kostenlos

Wissen Sie, wie viel Ihr Unternehmen wert ist?

Jetzt ohne Risiko in wenigen Minuten herausfinden.

Kündigung oder Einziehung von GmbH-Anteilen durch die Gesellschafter

Unter bestimmten Voraussetzungen können GmbH-Anteile durch die Gesellschafterversammlung gekündigt oder eingezogen werden. Dies setzt nicht unbedingt einen Streit unter den Gesellschaftern voraus.

Vernünftig und ausgewogen definierte Regeln zur Bewertung und zum Prozedere stellen sicher, dass die verbleibenden Gesellschafter in Ruhe überlegen können, wen sie sich wann neu ins Boot holen oder ob sie es stattdessen vorziehen, weiter im engeren Gesellschafterkreis agieren wollen. Meist dienen solche Regelungen im Gesellschaftsvertrag in erster Linie der Konfliktvermeidung.

Kündigung oder Einziehung von GmbH-Anteilen durch die Gesellschafter

Unter bestimmten Voraussetzungen können GmbH-Anteile durch die Gesellschafterversammlung gekündigt oder eingezogen werden. Dies setzt nicht unbedingt einen Streit unter den Gesellschaftern voraus.

Vernünftig und ausgewogen definierte Regeln zur Bewertung und zum Prozedere stellen sicher, dass die verbleibenden Gesellschafter in Ruhe überlegen können, wen sie sich wann neu ins Boot holen oder ob sie es stattdessen vorziehen, weiter im engeren Gesellschafterkreis agieren wollen. Meist dienen solche Regelungen im Gesellschaftsvertrag in erster Linie der Konfliktvermeidung.

Sonderfall Kapitalerhöhung (Verwässerung)

Wenn man sich die Besonderheiten bei einem Anteilsverkauf vor Augen führt, wird man häufig erst in einem späteren Stadium mit einer in der Praxis allerdings recht häufig anzutreffenden Konstellation konfrontiert.

Oftmals findet mit dem Firmenanteile verkaufen eine Kapitalerhöhung statt, die nicht einheitlich nach Quoten unter den Gesellschaftern aufgeteilt oder von einem neu hinzutretenden Gesellschafter allein übernommen wird. Dadurch tritt die Verwässerung der eigenen Anteilsquote ein, ohne dass ein echter Verkauf stattgefunden hat.

Bei börsennotierten Gesellschaften spricht man dann von dem Verzicht auf ein Bezugsrecht. Bei einer GmbH & Co. KG kann eine solche Verwässerung im Rechtssinn selbst dann zu einem Verkauf und damit zu einer Besteuerung führen, auch wenn passive Gesellschafter keinen Zufluss bei sich verbuchen.

Problemfall: Mehrbelastung des geschäftsführenden Gesellschafters wegen Anteilsverkaufs

Neben allen rechtlichen und steuerlichen Erwägungen, ist nicht zu unterschätzen, dass dem mit der Veräußerung betrauten Gesellschafter-Geschäftsführer durch die Verkaufsaktivitäten ein deutliches Mehr seiner Leistung und zusätzliche Initiative abverlangt wird. Denn schlussendlich ist er nach wie vor auch noch im aktuellen Tagesgeschäft involviert. Das kann sich als Dilemma erweisen, wenn parallel das operative Geschäft wegen der Mehrbelastung aus Kapazitätsgründen buchstäblich „abschmiert“.

Auch wenn der „federführende“ Gesellschafter die Fäden der Veräußerung allein in der Hand hält und so den Verkaufsprozess intern dominiert, so zahlt er dafür eventuell einen hohen Preis. Denn atmosphärisch fällt ins Gewicht, dass Käufer sich bei sinkenden Erträgen verständlicherweise eher unwohl fühlen, was sich wiederum nachteilig auf ihre Kaufbereitschaft auswirken kann. Potenzielle Käufer sind wohl eher dazu bereit, einem stabilen oder ansteigenden wirtschaftlichen Trend bei den Unternehmenszahlen zu folgen und dementsprechend aus Verkäufersicht einen attraktiven Kaufpreis zu zahlen.

Um eine Überbelastung mit den geschilderten Folgen zu vermeiden, sollte der mit der Federführung betraute Mehrheitsgesellschafter schon frühzeitig planen, welche Aufgaben er zur Vorbereitung oder auch während des Verkaufsprozesses etwa an die übrigen Gesellschafter oder andere geeignete Personen delegieren kann. Im fortgeschrittenen Verkaufsstadium ist ohnehin klar, dass der Unternehmer mit an den Verhandlungstisch muss.

9 mögliche Fehler beim Verkauf von GmbH-Anteilen

Wenn Sie GmbH-Anteile verkaufen wollen, sollten Sie sich bestens informieren, um potenzielle Fehlerquellen zu entdecken und typische Fallstricke zu umgehen. Die folgenden Fehler kommen besonders häufig vor:

1. Kaufgegenstand nicht eindeutig beschrieben

Im Rahmen des Anteilskaufs, des sogenannten Share Deals, muss der Verkaufsgegenstand im Kaufvertrag eindeutig beschrieben sein.

Ist das nicht der Fall, kann das später zu rechtlichen Streitigkeiten führen.

2. Verwendung einer Catch-all-Klausel

Die Catch-all-Klausel besagt, dass beim Verkauf des kompletten Unternehmens und damit aller Anteile an der GmbH sämtliche Aktiva übertragen werden. Es soll alles zum Verkaufsgegenstand gehören, was wirtschaftlich gesehen zum Unternehmen gehört. Es geht bei Verwendung dieser Klausel darum, dass die nicht aufgeführten Gegenstände zu einem späteren Zeitpunkt übergeben werden sollen. Doch viele Gerichte sehen derartige Klauseln als nicht wirksam an, denn der Kaufgegenstand ist nicht exakt bezeichnet.

Damit wird der gesamte Kaufvertrag nichtig!

3. Schadenersatzansprüche aus Garantieangaben

Beim Verkauf der Anteile einer GmbH gehen alle Rechte und Pflichten des Verkäufers auf den Käufer über. Eine Falle liegt hierbei aber in den Garantieangaben, aus denen Schadenersatzansprüche folgen können. Gerade der Punkt der Bilanzen ist ein häufiges Streitthema:

Der Verkäufer bescheinigt dem Käufer mit dem Kaufvertrag die Richtigkeit der Bilanzen und sichert ab, dass keine weiteren Verbindlichkeiten bestehen.

Der Verkäufer haftet nun dafür – und begibt sich teilweise auf sehr dünnes Eis. Kommt heraus, dass der Steuerberater einen Fehler gemacht hat und die Bilanzen nicht korrekt erstellt sind, muss der Verkäufer für den Schaden haften. Das gilt auch dann, wenn er den Schaden nicht selbst verursacht hat! Die Haftung kann sich auf die Rückabwicklung des Kaufvertrags beziehen, auch Schadenersatzforderungen durch den Käufer sind möglich.

Verkäufer von GmbH-Anteilen sollten daher tunlichst darauf verzichten, Garantien abzugeben.

4. Zu große Haftung übernehmen

Beim Kauf von GmbH-Anteilen genießt der Käufer einen hohen Schutz vor Rechts- und Sachmängeln. Daraus resultiert, dass der Verkäufer versuchen sollte, die Haftung so gering wie möglich ausfallen zu lassen. Liegen Mängel vor, kann der Käufer noch nicht vom Kaufvertrag zurücktreten. Der Verkäufer muss die Gelegenheit bekommen, eine Nacherfüllung vorzunehmen.

Ist das nicht möglich, kann der Rücktritt vollzogen werden. Bis dahin entstandene Aufwendungen des Käufers gehen aber immer zulasten des Verkäufers – die Gewährleistungsrechte des Käufers sollten daher so gering wie möglich ausfallen.

Hier haften Verkäufer und Käufer gemeinschaftlich, der Verkäufer ist rechtlich dazu verpflichtet, das Geld nachzuzahlen. Dieser Punkt kann auch nicht durch den Kaufvertrag und entsprechende Klauseln ausgeschlossen werden.

Ansonsten droht das Insolvenzgericht! Nicht selten musste schon Insolvenz angemeldet werden, weil die Einlagen nicht wie gesetzlich vorgeschrieben erbracht wurden. Hier ist es dann auch für eine schnelle Liquidierung der GmbH zu spät.

5. Unternehmen weiterführen

Käufer und Verkäufer haben einen Kaufvertrag unterzeichnet. Von diesem Zeitpunkt an bis zur kompletten Übertragung der GmbH-Anteile vergehen oft noch einige Wochen, in denen der Verkäufer die Liquidität des Unternehmens beeinflussen kann. Er kann Gewinne entnehmen, Investitionen anschieben oder Wartungen unterlassen. Hier sind zahlreiche Haftungsfallen zu finden!

Verschlechtert sich die Situation des Unternehmens, wird der Käufer später behaupten, der Verkäufer habe Schuld daran.

Er wird von diesem den Verlustwert ersetzt haben wollen, was den Veräußerungsgewinn des Verkäufers empfindlich mindern kann. Durch Verwendung der Past-Practice-Klausel, die dem Auffangen derartiger Forderungen dient, lässt sich die Gefahr einer solchen Nachforderung vermeiden. Der Verkäufer verpflichtet sich damit, die Geschäfte des Unternehmens wie bisher weiterzuführen – der Käufer kann sich nicht auf eine Verschlechterung berufen. Tritt eine solche ein, muss der Verkäufer dem Käufer nicht den Gegenwert ersetzen.

6. Wesentlichkeitsgrenze nicht beachten

Viele Verkäufer von GmbH-Anteilen sind der Meinung, dass sie mit Abführung der Anrechnungssteuer ihren Steuerpflichten in ausreichendem Maße nachgekommen sind. Das ist aber nur dann der Fall, wenn Sie weniger als ein Prozent der GmbH-Anteile innehatten, wobei dies für die letzten fünf Jahre vor dem Verkauf gilt.

Waren Sie binnen dieser Zeit „wesentlich“, also zu mehr als ein Prozent, beteiligt, sind die vollen 60 Prozent des Veräußerungsgewinns zu versteuern.

7. Gesellschafterliste nicht berücksichtigen

Die Gesellschafterrechte ausüben darf nur derjenige, der auch in der Gesellschafterliste steht. Wer hier nicht aufgeführt ist, kann von Versammlungen ausgeschlossen werden oder wird bei Beschlussfassungen nicht berücksichtigt. Verkäufer sollten darauf achten, dass ihr Name aus diesen Gesellschafterlisten gestrichen wird. Zeitgleich können Sie den Käufer darauf hinweisen, dass er auf dieser Liste zu erscheinen hat.

8. Ausländische Notare beauftragen

Wer GmbH-Anteile verkaufen möchte, möchte damit einen Gewinn machen. Da lockt es, die günstigeren Angebote der ausländischen Notare in Anspruch zu nehmen, denn sie sind meist deutlich günstiger als die deutschen Notare, die sich auf die Notarvergütungsordnung beziehen müssen. Der im Ausland ansässige Notar muss aber einem deutschen Notar gleichgestellt sein, ansonsten ist seine Beurkundung hierzulande nicht rechtsgültig.

Das wiederum bewirkt, dass Kauf und Verkauf nicht wirksam sind, die Eintragung der Veräußerung von GmbH-Anteilen im Handelsregister erfolgt nicht. Das gesamte Vorgehen ist nicht gültig und Sie sind immer noch Eigentümer der Anteile am Unternehmen. Gleichzeitig kann der Käufer Haftungsansprüche bezüglich seiner bisherigen Ausgaben stellen

9. Keine Berücksichtigung der nachträglichen Anschaffungskosten

Viele Teilhaber an einer GmbH haben ihrem Unternehmen schon einmal ein Darlehen gewährt oder sind als Bürge aufgetreten. Verkauft der Teilhaber nun seine Anteile und bekommt seinen Kredit nicht zurückgezahlt, kann er die verlorene Summe als nachträgliche Anschaffungskosten geltend machen. Häufig gerät dieser Punkt in Vergessenheit, dabei mindert er den Verkaufsgewinn und damit das zu versteuernde Einkommen. Wer darauf verzichtet, senkt praktisch seinen Gewinn.

FAQs zum Thema “GmbH Anteile verkaufen”

- Was ist wichtig beim Verkauf von GbR-Anteilen?

Eine Übertragung der Anteile ist ohne Einhaltung einer besonderen Form möglich. Vielmehr ist keine notarielle Beurkundung gefordert. - Können bei einer GmbH auch Teile von Gesellschaftsanteilen verkauft werden?

Ja – dies erfordert jedoch auf jeden Fall die Zustimmung der übrigen Gesellschafter. - Können Gesellschaftsanteile vererbt werden?

Ja – Gesellschaftsanteile können nicht nur verkauft werden, sondern auch im Rahmen der gesetzlichen Erbfolge weitergegeben werden. - Ist der Verkauf von Gesellschaftsanteilen unter Wert möglich?

Wer seine GmbH Anteile verkaufen möchte, kann in zivilrechtlicher Hinsicht frei über den Preis verhandeln. Bei einem Verkauf an den Ehepartner oder Verwandte ist es allerdings gut möglich, dass das Finanzamt genauer hinsieht.

Fazit

Beim Verkauf von GbR-Anteilen und GmbH Anteilen gibt es erhebliche Unterschiede. Die Übertragung von GmbH-Anteilen ist grundsätzlich viel einfacher möglich als bei einer GbR.

Auch im Umgang mit der Vererbung von Anteilen gibt es je nach Rechtsform verschiedene Regelungen.

Sollen Anteile verkauft werden, kommt es für die Berechnung der Steuerlast auf den prozentualen Anteil an: Hier ist entscheidend, ob die Beteiligung an dem Unternehmen mehr oder weniger als 1 % beträgt.

Alles bisher Beschriebene gilt mit der zusätzlichen Herausforderung, dass Sie neben allem, was Ihnen als Verkäufer in so einem Prozess abverlangt wird, auch noch das Tagesgeschäft führen. Es nützt die beste Vorbereitung und Durchführung des Verkaufs von Gesellschaftsanteilen nichts, wenn das operative Geschäft darunter leidet.

Sicher können Sie als geschäftsführender Mehrheitsgesellschafter deutlich einfacher den Verkaufsprozess intern leiten und etwaige Inhaber auf Ihrer Linie halten. Aber die Doppelbelastung aus Tagesgeschäft und Herausforderungen im Verkaufsprozess ist beachtlich, weshalb man sich rechtzeitig Gedanken machen muss, was auf welchen der beiden Seiten delegiert werden kann. Da es darüber hinaus zahlreiche Sonderfälle gibt, sollten stets Experten um Hilfe gebeten werden. So können teure Fehler vermieden werden.

Gleichzeitig lassen sich Kaufinteressenten beim Unternehmenskauf zwar auf M&A Berater ein, aber nach der Anfangsphase muss der Unternehmer dann selbst mit an den Verhandlungstisch und einen Beitrag leisten.